あけましておめでとうございます。

本年も当事務所をよろしくお願いいたします。

本年4月より,住所変更の義務化を伴う不動産登記法令が施行されます。

(参考:法務省「住所等変更登記の義務化特設ページ」)

これにより,不動産登記は,従来以上に財産の保全という観点から重要性を増すものと考えられます。

住所変更登記をはじめ,相続登記など不動産に関する各種手続についても,お困りのことがありましたら,お気軽にご相談ください。

あけましておめでとうございます。

本年も当事務所をよろしくお願いいたします。

本年4月より,住所変更の義務化を伴う不動産登記法令が施行されます。

(参考:法務省「住所等変更登記の義務化特設ページ」)

これにより,不動産登記は,従来以上に財産の保全という観点から重要性を増すものと考えられます。

住所変更登記をはじめ,相続登記など不動産に関する各種手続についても,お困りのことがありましたら,お気軽にご相談ください。

本年の印象としては,相続登記義務化2年目を迎え,制度自体もかなり浸透してきており,義務化を認識した上でのご依頼も相当数増えてきたと感じています。

来年4月からは,住所変更登記の義務化も開始されます。これに伴い,法務省においては,登記申請の際に,個人については電子メールアドレスの登録を,法人については会社法人等番号の登録を行ってもらい,その情報を基に,電子メールや郵便等により,住所変更登記が必要となった旨を通知する制度を開始する予定とされています。

この制度に対応するため,当事務所においても,個人の方には直近での転居の有無や電子メールアドレスの有無をお伺いする運用を,すでに始めているところです。

相続登記および住所変更登記が義務化された背景には,従来,登記簿の内容が実際の権利関係や居住状況を必ずしも反映していないケースが多かったという事情があります。これを是正し,実体に即した名義・記録とするために,前記の各制度が整備されたものと考えられます。

具体的には,不動産管理の不備や,固定資産税等の租税が適切に徴収できていない事例が相当数存在していたとされ,これらを速やかに是正することが主な目的であると思われます。今後は,登記制度自体が,不動産の実態把握のための基盤として,より一層の社会的役割を果たすことが求められていくものと考えられます。

さらに,登記制度の信頼性を一層高める観点から,近年の外国籍の方による不動産取得の増加を踏まえ,取得時に登記と併せて国籍を登録する制度についても検討が進められているようです。この点についても,来年以降,引き続き注目していきたいところです。

また,当事務所では,登記業務に限らず,財産をお預かりする業務に携わることも少なくありません。

近時,一部の士業による不適切な財産管理が報道される事案も見受けられることから,当事務所においても,預り財産の管理体制について,より一層の厳格化と透明性の確保に努めているところです。

来年もどうぞよろしくお願いします。

故人が亡くなったあとの手続きには,葬儀をはじめ,さまざまなものがあります。その中でも,「遺産の名義変更」と「相続税の申告」は,特に負担が大きく,煩雑な手続きにあたるといえるでしょう。

当事務所で主に関わるのは,このうち「遺産の名義変更」の手続きですが,相続発生前の段階で,「何か事前に対策をしておいたほうがよいのか」というご相談をいただくことが少なくありません。

事前対策の必要性は,ご本人の意識やご家族の状況によって差がありますが,次のような事情がある場合には,特に対策の重要性が高いと考えられます。

・相続人の中に,連絡が取れない方がいる場合

・相続人同士で,将来的にトラブルが生じる可能性がある場合

・相続人の中に,海外在住の方や,日本国籍でない方がいる場合

これらのケースでは,相続発生後に話し合いが難航したり,手続きが長期化することが珍しくありません。

相続対策として考えられる代表的な方法には,次のようなものがあります。

・公正証書による遺言書の作成

・自筆証書による遺言書の作成

・家族信託契約の活用

いずれの方法が適しているかは,財産の内容や家族構成,ご本人の考え方によって異なります。

早い段階で整理しておくことで,相続発生後の負担を大きく軽減できる場合もありますので,気になる点があれば,司法書士等に相談することをおすすめします。

年末年始は,相続のお話しを家族でするいい機会です。ご検討いただけたらと思います。

令和6年4月から,相続登記が義務化されました。

相続登記をしないまま放置しておくと,正当な理由がない限り,10万円以下の過料の対象となる場合があります。

しかし,「まだ遺産分割が終わっていない」「相続人の一人が行方不明だ」といった事情で,すぐに相続登記ができないこともあります。

そのような場合に利用できるのが「相続人申告登記」(不動産登記法第76条の3)です。

相続申告登記は,権利を確定する登記ではなく,あくまで「相続登記の義務を一時的に免れるための手続」です。

法務局に「この不動産の名義人の相続人は誰か」を申告する制度であり,所有権が確定するわけではありません。

相続登記は,本来,相続人が自己の相続を知ったときから3年以内に行う義務がありますが,相続申告登記を行えば,一定の要件のもとでこの義務を果たしたものとして扱われます。

相続登記が義務化される前は,遺産分割がまとまらないまま放置されるケースが多く見られました。

遺産分割をしないまま相続登記を行うと,法定相続分(民法第900条)で登記されるため,不動産の名義が細分化し,所有関係が複雑化するという問題がありました。

さらに,すべての不動産が価値ある財産とは限りません。

中には,古い実家や,維持費がかかるだけのいわゆる「負動産」も存在します。

こうした不動産では,相続人の間で「誰が引き取るか」をめぐって調整が長引くことも少なくありません。

このような場合,とりあえず相続登記を保留し,代表して管理している相続人の名義で申告登記をしておくという方法があります。

相続人の一人が行方不明の場合や,遺産分割協議が成立していない場合でも利用できるため,最近では利用する方も増えてきています。

相続申告登記は,相続登記の義務を回避するための「つなぎ」の制度です。

権利を確定するものではありませんが,「今は登記できない」という状況での現実的な対応策として覚えておくとよいでしょう。

不動産の種類や家族の事情によって最適な対応は異なりますので,迷われた際は司法書士に相談されることをおすすめします。

いわゆる「実家」に現在お住まいの方や,近隣に居住して日常的に活用できる方にとっては,実家を相続することが特段の問題とならないケースも多くあります。

しかし一方で,実家を相続すること自体がデメリットとなる場合も少なくありません。

AlbaLink社が調査したアンケートによると,「実家を相続するデメリット」として多く挙げられたものは,次のとおりです。

(参照:dmenuニュース『実家を「相続するデメリット」ランキング』)

とりわけ金銭的な負担は見過ごせない要素です。立地によっては固定資産税が高額になることがあり,また,築年数が古い建物では維持・修繕のための費用がかさむ傾向にあります。

そのため,相続の場面では相続人同士で十分に話し合い,実家を引き取る場合にかかる費用負担を加味したうえで,遺産分割の内容を決めておくことが望ましいといえます。

実家の相続は,感情面だけでなく経済的な側面からも冷静に検討することが必要です。

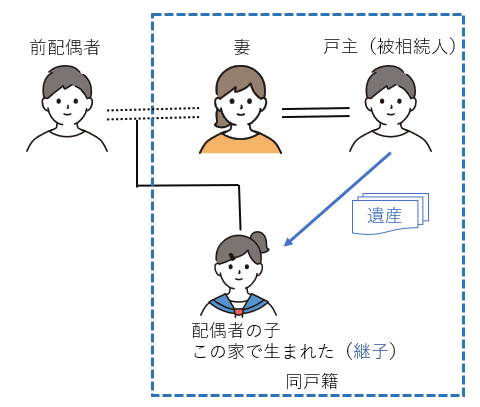

当ウェブサイトでも検索数がやや多めの「家附の継子」の相続権について,テイハン社発行の『登記研究』929号(令和7年7月号)に掲載された内容を踏まえて整理してみます。

通常,相続権を持つのは以下のとおりです。

この範囲が第1順位の相続人として扱われます。

戦後の民法適用後も,例外的に「継子(血縁関係のない配偶者の子)」に相続権が認められる場合がありました。これを「家附の継子」といいます。いわゆる相続特例です。

相続権が認められる継子となるには,以下の要件をすべて満たす必要があります。

このように,「家附の継子」とされる場合に限り,相続権が発生しました。

現代の相続制度では基本的に継子に相続権はありませんが,過去の戸籍制度と民法の施行時期の関係で,例外的に「家附の継子」と呼ばれる立場にある方には相続権が認められました。

相続に関するご相談や具体的な事例がある場合には,司法書士等の専門家に確認されることをおすすめします。

普段は離れて暮らす家族や親戚も,お盆には一堂にかいす場合が多いです。相続の話は全員がそろっている時でなければ難しくことが多く,お盆はその絶好のチャンスと言えます。

「相続の話をするのはちょっと…」という声もありますが,実際には家族の安心を守るための準備です。事前に方向性を決めておけば,将来の争いや手続きの混乱を防げます。

感情的にならないために,「資産の額」からではなく「思い」や「希望」から話し始めるとスムーズかと思われます。

「もしものときに家族が困らないように」——という前向きな姿勢で進めるのがいいとされています。

お盆は単なる帰省の機会ではなく,家族全員が顔を合わせる年に数回の貴重な時間です。相続の話を先延ばしにすることなく,お盆の団らんの中で第一歩を踏み出すのがよいかと思います。

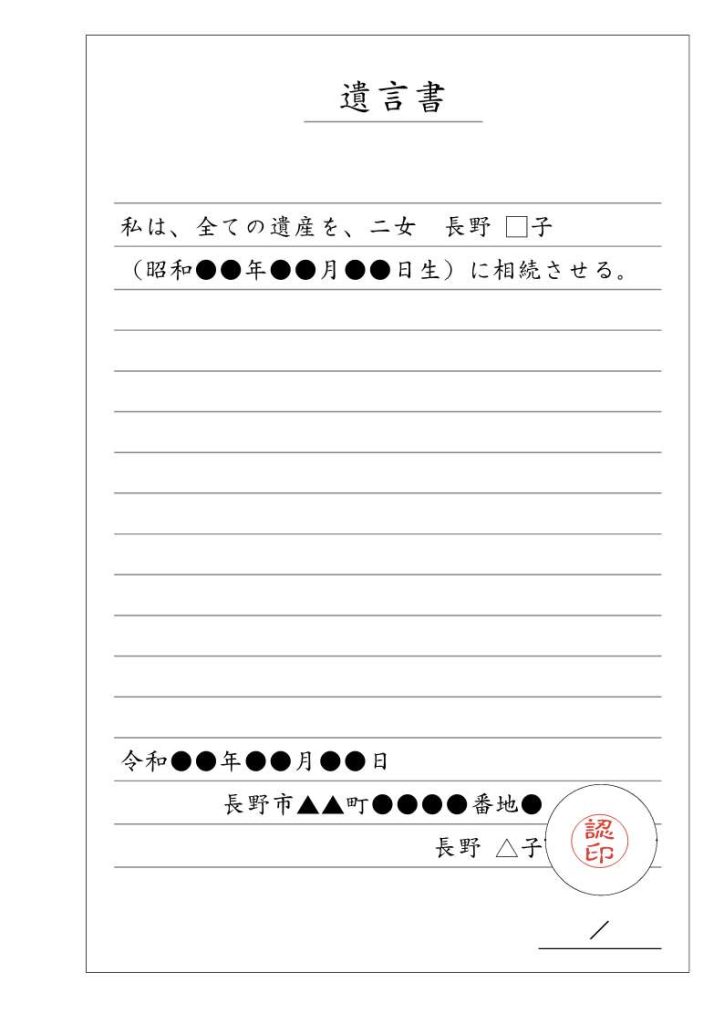

本日は,当事務所(山下司法書士事務所)で使用している「自筆証書遺言書」の原稿用紙を公開いたします。

▶ 自筆証書遺言原稿(PDF)

自筆証書遺言書は,公正証書遺言書と比較して,手軽に作成できるという大きな利点があります。費用や作成にかかる期間も抑えられ,自身のタイミングでいつでも撤回・修正できるという柔軟性も魅力です。

一方で,

という点には注意が必要です。

遺言書を自筆で作成される場合,この原稿用紙を印刷してご利用いただき,全文・日付・氏名を自筆で記載し,押印することで,形式上の要件は満たすことができます。

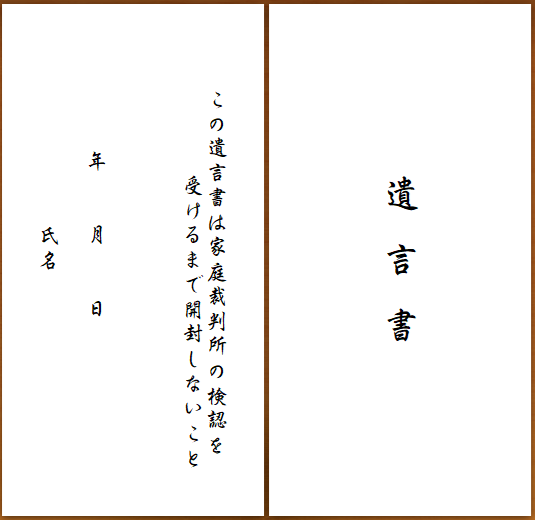

さらに,下記のように,封筒に「遺言書」などと明記し,検認の注意書きと日付・氏名を書いて封印しておくことで,秘密性もある程度確保され,トラブルのリスクも軽減されます。

また,封筒に署名をせずに,証人とともに公証人役場で手続きをすれば,「秘密証書遺言書」として正式に取り扱われることも可能です。こちらは内容を他人に知られたくない場合に有効です。

遺言書の具体的な内容について悩まれる方は,長野地方法務局が作成した「エンディングノート」を参考にされると良いでしょう。

財産の分け方が複雑な場合や,相続人間でのトラブルが予想される場合には,専門家への相談をおすすめします。

当事務所はもちろん,全国の司法書士事務所・弁護士事務所でも,内容確認やアドバイスを行っていますので,お気軽にお問い合わせください。

再婚された方の相続に関するトラブルは,実は意外と多く見られます。特に,前婚の親族と後婚の親族の間で,遺産分割をめぐる意見の対立が起きやすいです。

ある記事では,このような事例が紹介されていました。(参考:朝日新聞『熟年再婚で義理親子の「争続」が勃発 遺言トラブルで検認が増加』)

前婚の子と,後婚の配偶者の親族との間で遺産をめぐる対立が起こりそうになったが,被相続人が生前に作成していた遺言書によって,スムーズに解決された。

このような対立は決して珍しくありません。たとえば次のような具体的なケースがあります。

遺言書は,相続人間のトラブル防止に極めて有効な手段です。

実際に,司法統計でも遺言書の検認の件数はここ数年増加傾向にあります。これは,遺言書が今後の相続対策として注目されている証拠とも言えるでしょう。

再婚に限らず,親族関係において少しでも「気がかり」な点がある場合には,遺言書の検討をおすすめします。

最近,「相続登記を自分でやってみようと思うのですが……」というご相談を行政相談等でいただくことがあります。

確かに,ある条件がそろえば,ご自身で手続きを進めることも可能です。その条件とは,主に以下の3つが考えられます。

1.とにかく時間がある

役所や法務局に何度か足を運び,書類を集めるだけの時間的な余裕があること。

2.必要な書類がある程度作成できる

職場等で経験があることにより,戸籍謄本などを読み解き,登記申請書や遺産分割協議書などを正しく作成できること。

3.相続の内容がシンプルである

相続人が少なく,遺産も土地や建物が数件程度など,被相続人の名義が正確である等,複雑でないこと。

これら3つの条件がそろっていれば,なんとか自力で相続登記を行うことも可能かもしれません。

とはいえ,実際には次のようなリスクもあります。

● 登記漏れのリスク

不動産を一部見落として登記し忘れると,後になって「名義が故人のまま」と発覚することがあります。時間が経つほど手続きが複雑になりがちです。

● 法律判断が必要な場面

相続人に代襲相続がある,遺産に共有持分がある,先々代の相続など,専門的な判断が必要なケースでは,誤った処理をしてしまうおそれがあります。

● 書類の収集・作成が大変

戸籍謄本や住民票,評価証明書の取得,登記申請書の作成など,慣れていないと苦労する作業も多くあります。

● 手続きに時間がかかる

準備から申請完了までには時間がかかり,平日に動く必要があるため,仕事や家庭との両立が難しいことも。

● やり直しが難しいケースもあります

相続登記は,一度申請して完了すると,あとから簡単に修正はできません。

たとえば…

・不動産の一部を登記し忘れていた

・間違った分け方で登記してしまった

・協議書の内容に不備があった

といった場合は,相続人全員で再協議を行い,新たに書類を作り直す必要が出てきます。時間が経てば経つほど,協議が難航したり,相続人の所在が分からなくなるリスクもあります。費用負担が発生する(結局司法書士に依頼する,相続税・贈与税を過大に支払う等)のおそれもあります。

こうしたトラブルを防ぐためにも,最初の段階で司法書士に相談するのがおすすめです。必要な資料の確認から,正確な書類作成,申請手続きまで,しっかりサポートいたします。

当事務所では,相続登記に関するご相談を随時受け付けております。お気軽にご相談ください。